استراتژی فارکس شناسایی کف بازار با روش توماس بولکوفسکی

[livicon_evo name=”coins.svg” style=”original” size=”60px” stroke_style=”original” stroke_width=”original” try_to_sharpen=”true” rotate=”none” flip_horizontal=”false” flip_vertical=”false” stroke_color=”#22A7F0″ stroke_color_action=”#b3421b” stroke_color_alt=”#F9B32F” stroke_color_alt_action=”#ab69c6″ fill_color=”#91e9ff” fill_color_action=”#ff926b” solid_color=”#6C7A89″ solid_color_action=”#4C5A69″ solid_color_bg=”#ffffff” solid_color_bg_action=”#ffffff” colors_on_hover=”none” colors_hover_time=”0.3″ colors_when_morph=”none” brightness=”0.1″ saturation=”0.07″ morph_state=”start” morph_image=”none” allow_morph_image_transform=”false” stroke_width_factor_on_hover=”none” stroke_width_on_hover_time=”0.3″ keep_stroke_width_on_resize=”false” animated=”true” event_type=”hover” event_on=”self” auto_play=”false” delay=”0″ duration=”default” repeat=”default” repeat_delay=”default” draw_on_viewport=”false” viewport_shift=”oneHalf” draw_delay=”0″ draw_time=”1″ draw_stagger=”0.1″ draw_start_point=”middle” draw_color=”same” draw_color_time=”1″ draw_reversed=”false” draw_ease=”Power1.easeOut” erase_delay=”0″ erase_time=”1″ erase_stagger=”0.1″ erase_start_point=”middle” erase_reversed=”true” erase_ease=”Power1.easeOut” touch_events=”false”][/livicon_evo]

استراتژی فارکس شناسایی کف بازار با روش توماس بولکوفسکی

استراتژی فارکس شناسایی کف بازار با روش توماس بولکوفسکی

با سلام و درود فرواوان بر آقایان و بانوان ایرانی فعال در فارکس

امروز می خواهیم شمارا با استراتژی های آقا توماس بولکوفسکی آشنا کنیم. ایشون پس فراز و نشیب های بسیار در بازار های مالی توانسته اند به شهرت در این بازار برسند. بسیاری از افراد با استفاده از استراتژی های ایشون توانسته اند به سود ها دلاری در بازار فارکس برسند .

توماس بولکوفسکی یا Thomas Bulkowski فارغالتحصیل دانشگاه سیراکیوس است. او وقتی وارد بازار بورس شد، پس از یک دوره سود، وارد مرحلهی سقوط شد و از آن پس به تحلیل تکنیکال علاقهمند شد.

به اعتقاد او، اولین گام برای توسعه شیوه داد و ستد، باید بر روی معاملات کاغذی کار کرد. وی برجستهترین نویسنده در حوزهی الگوهای نموداری است.در سال ۲۰۰۳، کتاب “دایره المعارف الگوهای نموداری” او، کتاب برگزیدهی سال شد. وقتی آمار مربوط به نمودارها، اطلاعات مبهمی را به او ارائه داد. در یک دوره ۵ ساله، هزاران نمودار را مورد بررسی قرار داد و این کتاب را نوشت.

شیوه معاملاتی توماس بولکوفسکی:

- مشخص کردن قدرت نسبی ۱۰ صنعت برتر بر اساس عملکرد ۶ ماهه.

- بررسی کردن سهام از نزدیک.

- بررسی حد زیان، هدف قیمت، جهت آینده بازار، امتیاز الگوی نموداری و… و تصمیمگیری.

از نظر توماس، بهترین مکان برای معامله در یک سوم پایینی دامنه نوسان سالانه است؛ زیرا دارای بهترین میانگین افزایش و پایینترین نرخهای ناکامی هستند، اما در بازارهای امروز، الگوها در نزدیکی کف سالانه تمایل به گریزهای رو به بالا دارند و پس از آن سقوط میکنند.

روش توماس بولکوفسکی برای شناسایی کف بازار

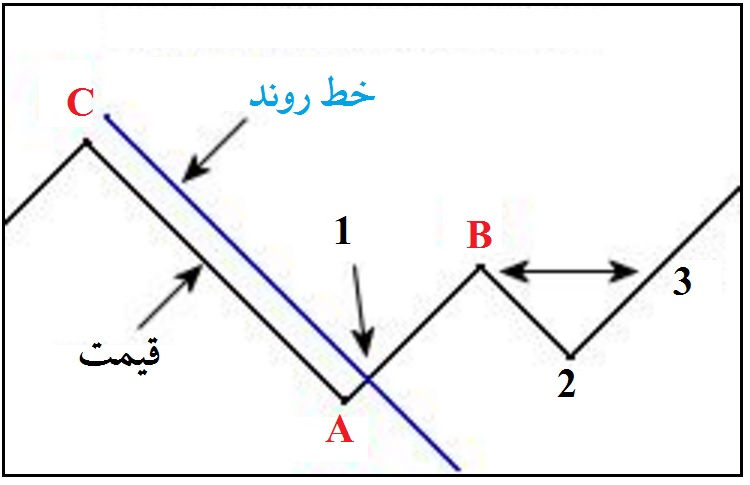

روش اول: تغییر روند

که توسط ویکتور اسپراندو (Victor Sperandeo) ایجادشده که در کتاب خود در مورد آن بحث کرده است. یک خط روند از بالاترین اوج (نقطۀ C در شکل) تا پایینترین فرود (A) در نمودار رسم کنید؛ بهطوریکه قیمت تا بعد از پایینترین نقطه (نقطۀ ۱) از خط روند عبور نکند، سپس این مراحل را دنبال کنید.

مرحله ۱: جایی که قیمت بالای روند شیبدار نزولی بسته میشود را بیابید. این مکان در نمودار بهصورت نقطۀ ۱ نشان دادهشده و شکافته شدن خط روند، اولین نشانۀ تغییر روند است.

مرحله ۲: قیمتها فرود اخیر را تست میکند. فرود اخیر در نقطۀ A و تست در نقطۀ ۲ است. نقطۀ ۲ میتواند در زیر نقطۀ A باشد، اما حرکت رو به بالای قیمتها بایستی واضح باشد و به نزول ادامه ندهد.

مرحله ۳: قیمتها بایستی بالای اوج اخیر بسته شود. من اوج را با نقطۀ B نشان دادم و قیمتها روش تغییر روند ۱-۲-۳ را هنگامی کامل میکند که به بالاتر از B در نقطۀ ۳ افزایش یابد. این اوج (نقطۀ B) باید بین نقاط A و ۲ باشد.

در مطالعهای که بر روی این روش انجام شد، قیمت در ۷۳٪ از مواقع (۷۴ از ۱۰۱ نمونه) حداقل ۲۰٪ از کف صعود نمود و تغییر روند تأیید شد. بهعبارتدیگر این روش، کف را شناسایی میکند.

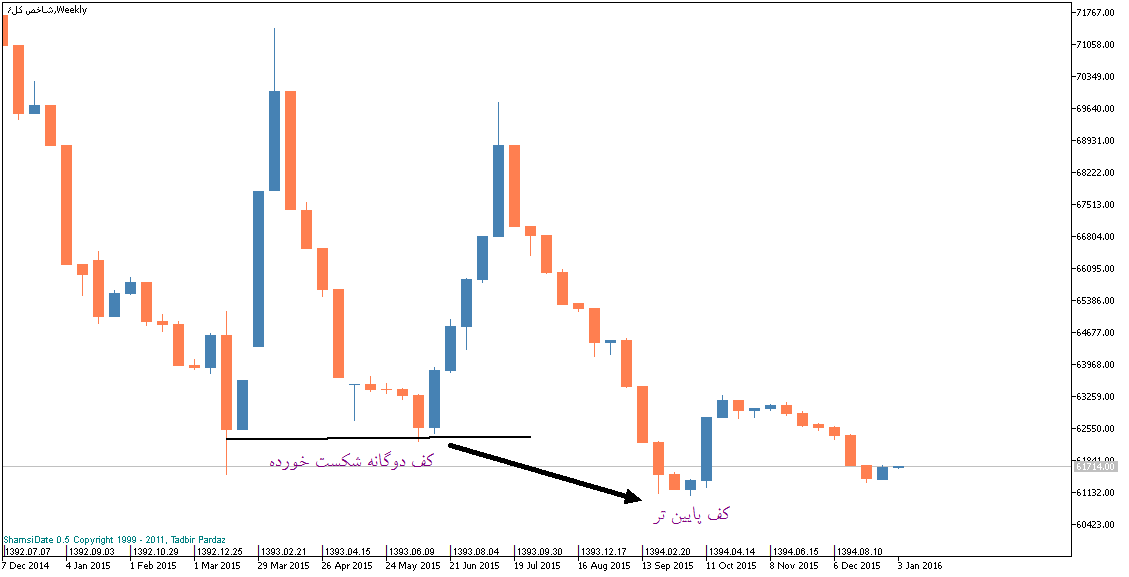

روش دوم: کف بالاتر

کف بازار میتواند از اشکال مختلفی آمده باشد. بازیابی V شکل در سقوط ۱۹۲۹ ظاهر شد، اما بازار پس از آوریل ۱۹۳۰ پایینتر رفت و در حوادث ۱۱ سپتامبر نیز بازیابی V شکل پدیدار شد. بازار کاهشی ۲۰۰۰-۲۰۰۲ در کفی پیچیده پایان یافت که شبیه سر و شانۀ تحتانی بود. در سقوط سال ۱۹۸۷ نیز آرایش کف دوگانۀ بدمنظری وجود داشت.

در تمام کفهای بازار و هرزمانی که سهام تغییر جهت داد، یک کف بالاتر دیر یا زود ایجاد میشود. اگر به مقیاس هفتهای تغییر وضعیت دهید و ببینید که قیمتها همچنان در حال ساخت فرودهای پایینتر است، بدانید که هنوز به کف نرسیدهاید. هرچند درنهایت یک کف دوگانۀ بدمنظر شبیه به این نمودار با نقطۀ ۲ بالاتر از نقطۀ ۱ پدیدار میشود. شما ممکن آن را در نمودار هفتگی یا روزانه مشاهده کنید. در نمودار ماهانه ممکن است شبیه V باشد، اما حتی در آنجا میتوانید خوشۀ تحتانی را که در کف بالاتر رخداده مشاهده نمایید؛ بنابراین به کف بالاتر توجه کنید که برخی به آن اوج بالاتر میگویند.

نکته این است باید قبل از چرخش بازار از کاهشی (خرسها) به افزایشی (گاوها) شاهد یک کف بالاتر باشید.

روش سوم: الگوهای نموداری

هنگامیکه بازار به کف میرسد، الگوهای نموداری صعودی ظاهر میشوند، اما زمان خرید نیست. آن الگوها باید گریزهای رو به بالای قطعی داشته باشند، اما بهزودی بسیاری از آنها پس از واژگونی قیمت با ناکامی مواجه خواهند شد. بازار روند خود را آغاز نکرده است و آن زمان موقع خطرناکی برای معامله است. اخبار بد تقریباً هرروز بازار را به ارقام پایینتر هل میدهد.

قیمت درنهایت یکنواخت میماند. شما بسیاری از الگوهای پایهای مانند مستطیل را مشاهده میکنید. خواهید دید که بسیاری از الگوهای نموداری صعودی تشکیلشده و تنها سهام با شرایط منحصربهفرد تمایل به حرکت بالاتر دارد، اما هنوز برخی تردیدها وجود دارد. آن الگوهای نموداری با گریز رو به بالا باید به افزایش قیمت بهصورت حرکت پلکانی متشنج ادامه دهند. پیشازاین، یک کف به دنبال دیگری میآید؛ اما حالا قیمتها در بسیاری از اوراق بهادار درّههای بالاتر و قلّههای بالاتر میسازد. حالا زمان خرید است.

روش چهارم: لولههای تحتانی

متوجه شدم وقتیکه بازار سهام به فرود بزرگ خود نزدیک میشود، لولههای تحتانی مانند مورچهها در پیکنیک ظاهر میشوند. پیدایش آنها نشانه این است که بازار بهزودی به کف خواهد رسید، اما به این معنا نیست که بازار چرخشی پایدار خواهد داشت. پس از پیدایش لولهها، بازار جهش میکند و لولۀ تحتانی جدید ناپدید میشود. سپس بازار برای بار دوم کف میسازد. کف دوم کفی واقعی است. آن کف نشانۀ مهم چرخش بازار است که هر فردی انتظار آن را دارد.

برای پیدا کردن لولۀ تحتانی بایستی صدها سهام را بگردید؛ اما یک روز شاهد لوله بعد از لوله و لوله بعد از لوله خواهید بود. ممکن است تنها ۲۰ یا ۳۰ سهام از ۵۰۰ سهام را بررسی کنید، اما ممکن است یک جین از آنها را بیابید. پیدایش آنها حاوی نکات مهمی است. این نکات بیان میدارد که بازار به کف رسیده و اگر لوله تأیید شود، پس بازار در حال حرکت بالاتر است. این نقطه احتمالاً یک ماه دورتر از کف واقعی است. لولهها در ارقام بزرگ در کف دوم پدید نمیآیند و تنها در اولین کف ظاهر میشوند.

روش پنجم: بعد روانشناسی شناسایی کف بازار

● دیگر خسته شدهاید! باید همهچیز را بفروشید

اگر از عملکرد سبد سهام احساس انزجار میکنید و شروع به فروش همهچیز میکنید، احتمالاً یک یا دو هفته با کف قیمتها فاصلهدارید. چرا؟ زیرا دیگران نیز احساس مشابهی دارند. وقتیکه همه تصمیم به فروش میگیرند، قیمتها ریزشی سنگین خواهد داشت و اغلب شاخص صدها واحد در حجم معاملات بالا نزول میکند. زمانی که فشار فروش سبک میشود، تقاضای خرید سر میرسد و قیمت رو به بالا حرکت میکند، کف را ترک و بازار کاهشی پشت سر گذاشته میشود.

مشکل زمانی است که میدانید در نزدیکی کف قرار دارید، بهطوریکه تصمیم به نگهداری سهام خود میگیرید. دیگران نیز احساسی مشابه دارند، بهطوریکه «همهچیز را حالا بفروش!» کنار میرود و بازار ۵۰۰ واحد دیگر در یک جلسه سقوط نمیکند، اما همچنان هرروز میلغزد؛ بنابراین یا در نزدیکی کف میفروشید یا نگه میدارید و صعود زیان خود را تماشا میکنید. شما نمیتوانید برنده شوید.

● حجم معاملات بالا در کف

حجم معاملات زیاد و غیرمنتظره در قیمت کف میتواند نشاندهندۀ نقطۀ عطف بازار باشد. چرا؟ به آخرین آیتم توجه کنید. اگر همه از عملکرد داراییهای سهام خود بهشدت ناراحت هستند و سهام خود را به پول نقد تبدیل میکنند، این نوعی از هشدارهای فروش کف است و خواهید دید که حجم معاملات بالا میرود. حجم معاملات لازم نیست خوشه مانند باشد (هرچند غالباً اینچنین است، بهخصوص اگر قیمت سقوط زیادی داشته باشد)؛ اما باید در اطراف نقطۀ عطف قیمتها به نحو غیرمنتظرهای بالا باشد. بهعبارتدیگر، حجم معاملات نشاندهندۀ وحشت فروش و نومیدی بخشی از فروشندگان است.

● بیتفاوتی به اخبار بد

هر هفته گزارشهای اقتصادی بیرون میآید، اما برخی مهمتر از دیگران هستند. اگر این گزارش بد باشد و بازار هم کمی سقوط یا حتی صعود نماید، پس بازار ممکن است آمادۀ پیشروی پایدار باشد. شما نیاز دارید تا واکنش چند گزارش اقتصادی را تماشا کنید، فقط مطمئن شوید که خبر بد دیگری بازار را عمیقاً افسرده نکند.

● اخبار خوب بازار را پر از خریدار می کنذ

اگر خبر بد اثر کمی بر روی بازار کاهشی دارد، پس خبر خوب باید آن را بهتر کند. این وضعیت احتمالاً مانند بستن چشم درست قبل از تصادف ماشین است و پس از باز کردن آنها میبینید که چنین چیزی رخ نداده است.

برای آشنایی با سایر اندیکاتورها و استراتژیهای فارکس، با ما همراه باشید

https://t.me/binaryoptioniranian

تجارتتان موفق و روزگارانتان شاد

گروه آکادمی باینیر آپشن ایرانیان

جناب مهدی تات و آکادمی باینری آپشن ایران این روزها در حال تدریس استراتژی ۹۰ درصدی خود است که در کلاسهای خصوصی آموزش میدهد برای دریافت اطلاعات بیشتر تماس بگیرید:

۰۹۳۳۶۱۶۱۰۴۰

آموزش تضمینی باینری آپشن:

آموزشهای ما به صورت تضمینی به شما ارائه خواهد شد و شما بعد از گذراندن آموزشهای ما به هیچ آموزش دیگری نیاز ندارید.

شما هم میتوانید همانند دیگر دانشجویان ما که به درآمد دلاری رسیدند به درآمد دلاری برسید. فیدبک و درامد های دانشجویان ما هرروزه در کانال تلگرام ما گذاشته میشود.شما میتوانیدگوشه ای بازخوردها و نتایج دانشجویان ما را در سایت در قسمت بازخوردها و نتایج دانشجوها مشاهده کنید.

نکته: تمام استراتژی ها را اول در دمو تست کنید و اگر نتیجه مثبت گرفتید با آن شروع به معامله کنید. پیشنهاد ما به شما این است برای رسیدن به استراتژی ۹۰ درصد باینری آپشن در قدم اول آموزش اصولی باینری آپشن را فرا بگیرید بگیرید تا بتوانید همانند صدها دانشجوی ما به سود دلاری برسید.بازخوردها ونتایج دانشجویان مارا میتوانید در صفحه باز خورد و نتایج دانشجویان مشاهده کنید یا در کانال تلگرام ما دنبال کنید. شما بعداز فرا گرفتن آموزش اصولی باینری آپشن میتوانید با هر اندیکاتوری به ریتینگ بالا دست پیدا کنید چون آموزشهای ما بدون اندیکاتور طراحی شده و در ترم دوم آموزشها سبکها و متدهای روز امریکا به شما آموزش داده خواهد شد همراه با تئوری های شخصی جناب مهدی تات تئوری های زمانهای شناور و هیجانات زمانی یکسان و آینه های موازی و غیره به شما تدریس میشود.

خدماتی که جناب تات در این ۱ سال برای معامله گران باینری آپشن ایران انجام داده:

برگزاری کلاسهای آموزشی حضوری و ارائه مدرک تحلیل تکنیکال زیر نظر وزارت علوم

به دست آوردن مقام اول و دو مقام چهارم در مسابقات باینری آپشن بروکر پاکت آپشن میان ۷۰۰ نفر شرکت کنندها از سراسر دنیا توسط دو دانشجوی آکادمی باینری آپشن ایرانیان جناب ایلیا (نفر اول) و بهمن (نفر چهارم) و جناب میناگر (نفر چهارم)

رکورد شکنی سودآوری توسط دانشجوی خصوصی جناب تات که توانستند در دوروز حساب خود را ۴۰ برابر کنند و مبلغ ۱۰۰۰ دلار را تبدیل به ۴۰/۰۰۰ هزار دلار کنند.(فیلم تریدهای لایو و معاملات در سایت و کانال تلگرام قرار گرفته است)

حضور در برنامه زنده تلویزیون و صحبت درباره اندیکاتور سود ده پرفسورا

برگزاری کلاسهای حضوری(خصوصی)آموزش باینری آپشن به صورت فوق پیشرفته

طراحی و برنامه نویسی اولین اندیکاتور هوشمند و سود ده ایرانی برای بورس جهانی فارکس و بورس ایران به نام پرفسورا (PROFESORA)توسط جناب مهدی تات

آموزش و پرورش بیش از ۴۵۰ نفر معامله گر باینری آپشن.

آموزش و پرورش بیش از ۵ استاد و مدرس باینری آپشن

برگزاری وبینار آموزشی در بروکر آلپاری معتبرترین بروکر خاورمیانه به درخواست بروکر آلپاری

حدود ۲۰۰ هزار دلار درامد ارزی برای دانشجویان آکادمی باینری آپشن ایرانیان.

مدیریت جامعه باینری آپشن ایران بعد از چالش تحریم سایت الیمپ ترید.

ایجاد ۱۰ شغل مرتبط با باینری آپشن.

مشاوره و کمک به بیش از ۲۰۰۰ نفر معامله گر باینری آپشن.

تهیه و ساخت صدها ویدیوی آموزشی رایگان برای معامله گران.

ساخت پنل ثبت نتایج ترید برای پیشرفت معامله گران.

جذب سرمایه گذار برای معامله گران موفق.

تهیه صدها مقاله دیدگاهی و تجربی برای معامله گران باینری آپشن ایران.

طرح بیش از ۱۲ تئوریه جدید وپیشرفته و قابل اجرا برای ترید در باینری آپشن.

طراحی بیش از ۳۰ استراتژی رایگان برای معامله گران باینری آپشن.

طراحی و ساخت ربات تست استراتژی های باینری آپشن برای آنالیز استراتژی ها و تمامی اندیکاتورها برای تصریح روند و پیشرفت استراتژی های باینری آپشن.

طراحی اندیکاتور برای دانشجویان وی آی پی.

طراحی تمرین های معامله گری و تمرین های روانشناسی ترید برای دانشجویان وی ای پی.

پرورش بیش از ۵۰ معامله گر رتبه A باینری آپشن.

پرورش بیش از ۷۰ معامله گر رتبه B باینری آپشن.

پرورش بیش از ۱۲۰ معامله گر رتبه c باینری آپشن.

بوجود آوردن یک سیستم آموزشی اصولی مبتنی بر اصول تحلیل تکنیکال نوین و مبتنی بر روانشناسی انگیزشی برای موفقیت بیشتر دانشجویان.

برگزاری کلاس های آموزشی خصوصی برای متقاضیان.

مشاوره دادن و راهنمایی به بیش از ۲۰۰ سرمایه گذار.

همکاری و مشاوره دادن به معامله گران و سرمایه گذاران و نهاد های دولتی و ارگان های فتا و آگاهی برای جلوگیری از جرمها و کلاهبرداری های اینترنتی مرتبط با بورس.

درج شماره تماس شخصی برای برقراری پل ارتباطی موثر برای مشاوره و راهنمایی.

سرمایه گذاری برای ساخت ربات های معامله گر باینری آپشن و فارکس برای پیشرفت هر چه سریعتر جامعه معامله گران باینری آپشن ایران.

[av_notification title=’اهداف آکادمی باینری آپشن ایرانیان’ icon_select=’yes’ icon=’ue8c6′ font=’entypo-fontello’ color=’green’ border=’dashed’ custom_bg=’#444444′ custom_font=’#ffffff’ size=’large’ close_btn=” cookie_lifetime=’60’ av_uid=’av-37y7fk’ admin_preview_bg=”]

آکادمی باینری آپشن ایرانیان اولین وتنها آکادمی آموزشی باینری آپشن ایران اهداف بلند مدتی را دنبال میکند که به شرح زیر است:

کار آفرینی و اشتغال زایی برای تمام افراد جامعه

پرورش و تربیت معامله گران حرفه ای

ایجاد جامعه معامله گران باینری آپشن برای جذب سرمایه گذار

ایجاد شغل دوم و تبدیل کردن باینری آپشن به شغل اول معامله گران

کسب درآمد دلاری و کمک به اقتصاد کشور و عموم مردم

فراهم کردن بستری امن برای معامله گران و سرمایه گذاران

[/av_notification]

[av_headline_rotator before_rotating=’من شکست میخورم ولی’ after_rotating=” interval=’3′ animation=’fade zoom’ margin=” margin_sync=’true’ tag=’h4′ size=” align=’left’ custom_title=’#d80808′ av-medium-font-size-title=” av-small-font-size-title=” av-mini-font-size-title=” av_uid=’av-6wtq0r’ admin_preview_bg=”] [av_rotator_item title=’تسلیم نمیشم’ link=” linktarget=” custom_title=’#14c9bd’ av_uid=’av-6gdy0b’] [av_rotator_item title=’نا امید نمیشم’ link=” linktarget=” custom_title=’#ed5425′ av_uid=’av-3ie56j’] [av_rotator_item title=’بی خیال نمیشم’ link=” linktarget=” custom_title=’#2add1a’ av_uid=’av-2s8557′] [/av_headline_rotator]

[av_magazine link=’category,102,34′ items=’6′ offset=’34’ tabs=’aviaTBtabs’ thumbnails=’aviaTBthumbnails’ heading=” heading_link=’manually,http://’ heading_color=’theme-color’ heading_custom_color=’#ffffff’ first_big_pos=’top’ av_uid=’av-2v8dqh’ admin_preview_bg=”]

[av_blog blog_type=’posts’ categories=’34’ link=’category’ blog_style=’single-big’ columns=’3′ contents=’excerpt’ content_length=’content’ preview_mode=’auto’ image_size=’portfolio’ items=’3′ offset=’0′ paginate=’yes’ conditional=” av_uid=’av-4xvpex’]

[av_postslider link=’category,34′ wc_prod_visible=” prod_order_by=” prod_order=” columns=’3′ items=’9′ offset=’0′ contents=’title_read_more’ preview_mode=’auto’ image_size=’portfolio’ autoplay=’yes’ interval=’5′ av_uid=’av-2okyrd’]

بازدیدها: 5